近日,知名市场研究机构如IC Insights、Yole等相继发布关于全球微控制器(MCU)市场预测的数据报告。

凡亿教育:电子工程师梦工厂

>>《MCU外围电路设计实战课程》

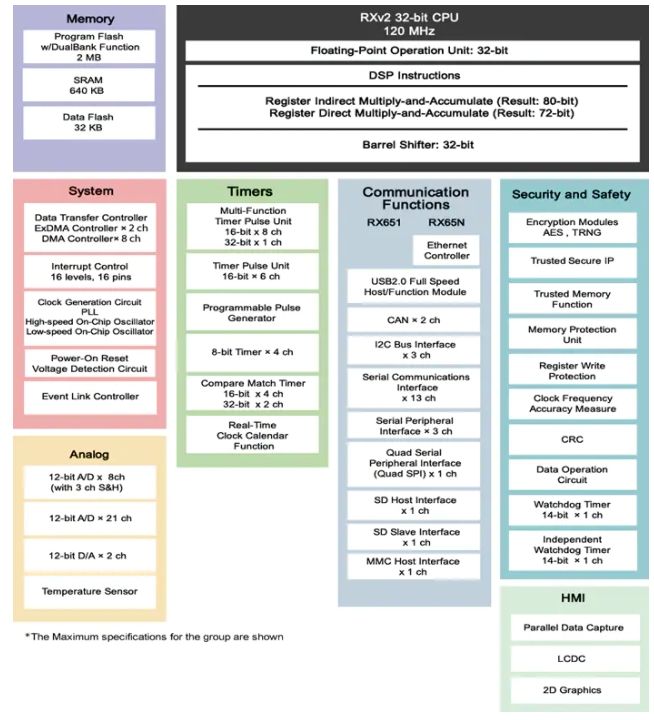

根据这些报告,不难看出他们对今年甚至未来几年的MCU市场持有积极的预测分析。如IC Insights预测,2022年全球MCU销售额将增长10%,总销售额高达215亿美元,创历史新高记录。

但与此同时,据相关报道称,不少台企对今年的MCU市场的判断趋于保守,认为营收环比持平已属不易,毛利或有下滑的可能性。

看似不同的预期,折射出今年MCU市场的微妙变化。

当下的MCU市场,经历过2019年以来的“普涨”走到现在,车用MCU需求依旧高涨不下,有着不可小觑的强势表现,但用于消费类电子产品的MCU价格明显波动较大,这明显的差异反映出汽车和消费类电子产品行业的格局变化。

如车用MCU需求依旧强劲,得益于油价接连上涨,新能源汽车迎来大量订单,汽车行业迎来罕见的火爆趋势。而消费类电子MCU价格波动,原因有可能是年轻人对消费电子的兴趣不再高涨,手机数码等产品订单锐减。

据业内人士分析,MCU市场有明显的追涨杀跌现象,即“越涨越短缺,越跌越过剩”,在行情一致预期改变的情况下,经销商乃至囤积库存的制造商,都会产生加快出清囤货的冲动。下半年消费类MCU行情或将出现加速下滑趋势。

MCU市场的分化,对国内国外厂商影响也不同。如Microchip、瑞萨、恩智浦、意法半导体等国外厂商,由于它们的车用MCU营收占比较高,且对渠道依赖度低,因此消费类MCU的变化对其影响有限,甚至有余力提高车用MCU出货价格。而上文所提到的台湾厂商,主要产品方向是消费电子由于,在工业和汽车领域竞争力弱,所以当消费类MCU市场降温时,将面临出货量与平均售价的双重压力。

至于中国大陆,由于国内智能手机产业链较为发达,国内MCU厂商主攻消费类MCU,也证明了pin-to-pin国产替代策略的有效性,国内厂商晶圆代工产能进一步扩大,代工报价低,使得芯片设计厂商进一步强化产品成本优势,以低价格优势扩大市场份额。这样的价格战,对于没有足够的技术壁垒和商业壁垒的台湾企业来说形成了相当严峻的挑战。

当然我国厂商也有些不足之处,我国仍处于MCU市场的中下游,仍未杀进上游企业,全球MCU市场价格的波动,对我国来说或许是风险也是机遇。

欲了解更多的MCU资讯,来关注凡亿课堂。

扫码关注

扫码关注